Die richtige Rechnungstellung

Ist das eigene Gewerbe angemeldet und das Geschäft läuft langsam an, wird es Zeit sich mit dem Thema Rechnungstellung auseinander zu setzten. Denn erst nach erfolgreich gestellter Rechnung werden Geschäftspartner beziehungsweise Kunden diese bezahlen.

Im Grunde genommen müssen sich Unternehmer nur einmal intensiv mit dem Erstellen der Rechnungsvorlage auseinandersetzen. Ist diese einmal korrekt erstellt, kann sie als Vorlage für alle künftigen Rechnungen genutzt werden.

Was muss eine Rechnung beinhalten?

Damit eine Rechnung rechtskräftig wird, gibt es bestimmte Voraussetzungen die erfüllt werden müssen. Welche das sind, regelt § 14 des Umsatzsteuergesetzes (UStG). Hier ist genau festgelegt, welche Angaben enthalten sein müssen, damit die Rechnung für das Finanzamt ordnungsgemäß ist. Doch auch hier gibt es Unterschiede – je nach Höhe der Rechnung, können mehr oder weniger Daten/Informationen vorgeschrieben sein. Auch die Unternehmensform spielt eine Rolle.

Rechnungen mit einer Summe bis 250 Euro

Bei Kleinbeträgen bis 250 Euro tritt § 33 Umsatzsteuer-Durchführungsverordnung (UStDV) in Kraft. So sind etwas weniger Angaben auf der Rechnung notwendig. So muss zum Beispiel die Mehrwertsteuer nicht extra herausgerechnet werden. Es reicht ein Zusatz wie zum Beispiel: „In der Rechnungssumme sind 19 % Mehrwertsteuer enthalten.“

- Name und die Anschrift des Rechnungsstellers

- Datum

- Menge und Art der Gegenstände bzw. Leistung

- Bruttobetrag

- Steuersatz der darin enthaltenen Umsatzsteuer

- Hinweis auf Mehrwertsteuer

Rechnungen über 250 Euro

Übersteigt die Rechnungssumme die Höhe von 250 Euro muss die Rechnung etwas umfangreicher werden.

- Name und die Anschrift des Rechnungsstellers

- Name und die Anschrift des Rechnungsempfängers

- Datum

- Liefer- / Leistungsdatum bzw. Leistungszeitraum

- Steuernummer bzw. Umsatzsteuer-Identifikationsnummer

- Fortlaufende Rechnungsnummer

- Menge und Art der Gegenstände bzw. Leistung

- Einzelpreis

- Gesamtsumme

- Nettobetrag

- MWST % Satz

- Bruttosumme

- Gegebenenfalls vereinbarte Nachlässe (Skonto etc.)

- Höhe der Steuer

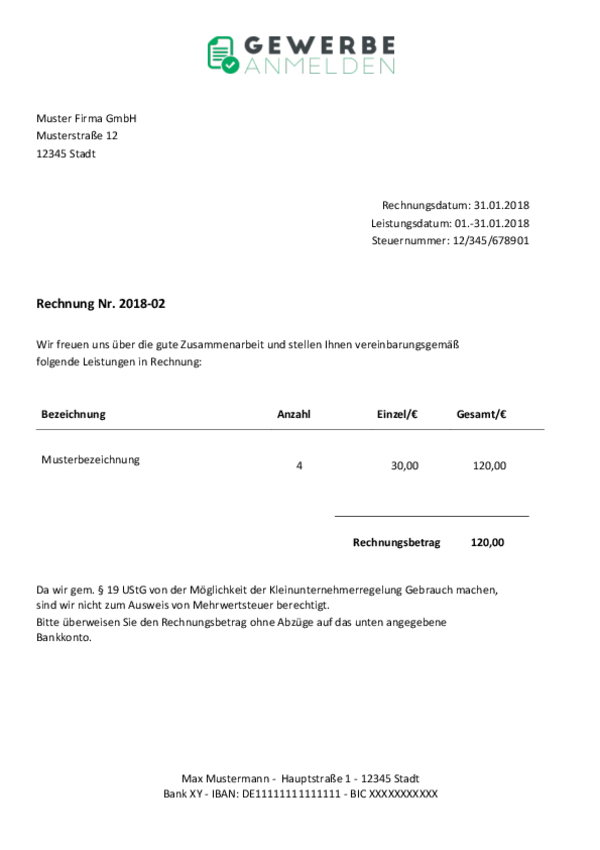

Rechnungen von Kleinunternehmern

Wer nur ein kleines Unternehmen hat und somit von der Kleinunternehmerregelung gebrauch machen möchte, muss keine Umsatzsteuer in der Rechnung ausweisen. Jedoch muss auf der Rechnung in diesem Fall ein Grund für die fehlenden Umsatzsteuer-Angaben genannt werden. Dieser kann zum Beispiel lauten: „Da ich gem. § 19 UStG von der Möglichkeit der Kleinunternehmerregelung Gebrauch mache, bin ich nicht zum Ausweis von Mehrwertsteuer berechtigt.“ Oder etwas kürzer: „Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“ Des Weiteren muss auf der Rechnung enthalten sein:

- Name und die Anschrift des Rechnungsstellers

- Name und die Anschrift des Rechnungsempfängers

- Datum

- Liefer- / Leistungsdatum bzw. Leistungszeitraum

- Steuernummer bzw. Umsatzsteuer-Identifikationsnummer

- Fortlaufende Rechnungsnummer.

- Menge und Art der Gegenstände bzw. Leistung

- Einzelpreis

- Gesamtsumme

- Hinweis auf den Grund für die fehlenden Umsatzsteuer-Angaben

Beispiel Rechnung Kleinunternehmer

____________________________________________

Infos über die GmbH und die Limited

Alles über das Einzelunternehmen und die GBR

Informatives über die Steuernummer

Aktuelles zur Gewerbe und dem Kleingewerbe